はじめに

前の記事でわが家の資産形成について話をしてきました。

40代の資産形成では、投資に回す割合と現金として残す割合、いわゆる現金比率の考え方が、安心して続けるための鍵になります。リスク資産を増やす勇気と現金の安心感、家庭に合ったバランスを見つけることが大切です。

私たち夫婦も、資産が少しずつ増えてきた2020年頃から現金比率を意識的に管理するようになりました。

今回は、一般的な考え方とあわせて「わが家の現金比率」の実例を紹介します。

現金比率の考え方はいろいろ

まず、現金をどの程度持っておくべきかという考え方にはいくつかのパターンがあります。

- 生活防衛資金タイプ

生活費の6ヶ月〜1年分を現金で確保し、残りを投資へ回す方法。 - 積極運用タイプ

最低限の生活資金だけを残し、リターン重視で資産を増やす方法。 - 比率固定タイプ

「資産全体の30%を現金に」など、割合でコントロールする考え方。 - 目的別タイプ

教育費・住宅・老後など、目的ごとに現金口座を分けて管理するやり方。

どれが正解というわけではなく一長一短ですが、「必要な時にすぐ使えるお金を持っておく」ことが安心につながるという点を忘れてはいけません。

わが家が現金比率を考え始めたきっかけ

本格的に現金比率を意識し始めたのは、2020年。

少しさかのぼると、2017年に住宅を購入した際、頭金を入れたことで現金比率が一時的に大きく低下しました。やっぱりいざという時の現預金が少ないと心もとなさを感じます。

そこから少しずつ現金を積み戻し、2020年頃にようやく「ひとまず生活防衛資金はこれぐらいあれば安心かな」と思える水準に戻すことができました。

それ以降は、一定の金額を維持する方針に変えています。

現預金比率の推移とわが家のルール

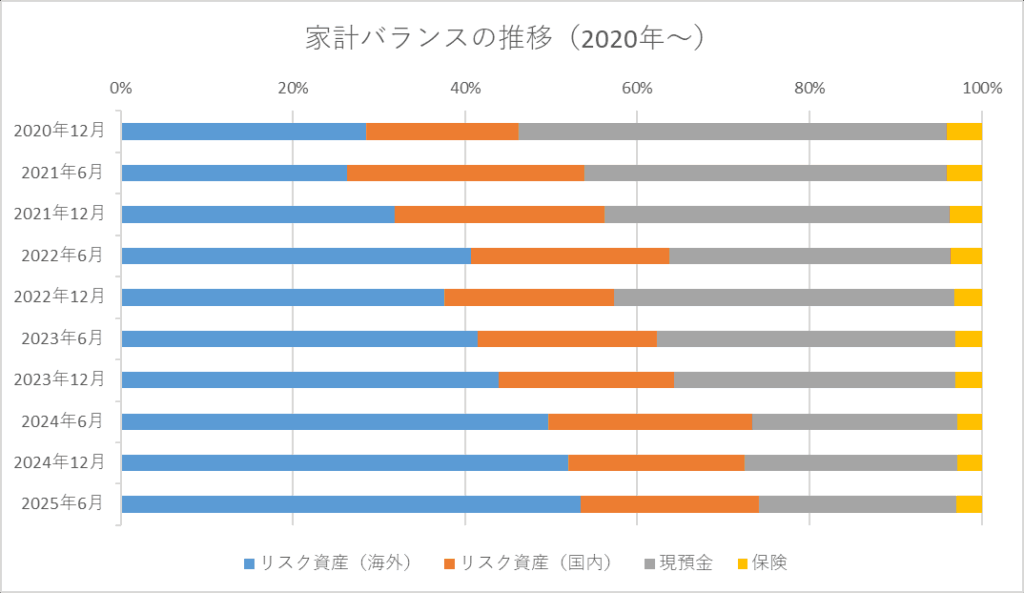

以下は、2020年以降のわが家の家計バランスの推移です。

【グラフ】家計バランスの推移(2020年~)

グラフ上では現預金が減っているように見えますが、実際にはリスク資産(海外)の比率が上がったことによる相対的な変化です。現金額そのものはほぼ横ばいで、いわば「守りのライン」を保ったまま運用が成長している状態です。

現在の現金比率は、投資を始めた頃では考えられないほどリスク資産の比率が上がっていますが、これも投資歴15年だからできること。始めたばかりのころはこの状態は怖くて仕方なかったと思います。

わが家の現金比率のルールについては、そこまで厳格に運用してきたわけではありませんが「一定の金額を守る」ことを前提としてきました。

- 生活防衛資金

- 今後5年以内の大型出費(車の購入など)

これらを合わせて「このラインは下回らない」という金額を設定し、投資が増えても現金を取り崩さないようにしています。

これからの課題と悩み

現在のテーマは、2027年に向けて検討している住宅ローンの一括返済です。

わが家の住宅ローンは最小限におさえたため、2027年に一括返済を視野に入れられる段階に近づきました。でも、一括返済を行なえば一時的に現金比率が大きく低下するのは避けられません。

2017年の住宅購入時は私が正社員で比較的短期間で現金を戻せましたが、今は扶養内のフリーランス。同じペースで現金比率を戻すのは不可能です。

そのため、「リスク資産の一部を解約して現金を厚めにするか?」という点を検討中です。

住宅ローン一括返済については、以下の記事でもまとめています。

まとめ

現金比率の「正解」は人それぞれ。

でもどんな家庭でも共通しているのは、安心して資産形成を続けられることが目的という点です。

投資で増やすことも大切ですが、長期間投資を続けるには無理をしないペース配分が欠かせません。

わが家にとって現金比率は、暮らしを支える安心のバランス。これからも、ライフステージの変化に合わせて、柔軟に見直していこうと思います。

👉 資産形成のまとめページはこちら