はじめに

我が家は40代夫婦、子ども1人(小6)の3人家族。地方在住です。

これまでの記事では、中学・高校にかかる教育費を、文部科学省の調査をもとに整理してきました。

そしていよいよ、教育費の山場といわれる大学進学期です。

わが家は、息子が生まれた頃から漠然と「大学費用として1,000万円」を目標としてきました。でも、実際のところ本当にこれで足りるのでしょうか。

今回は、日本政策金融公庫などのデータをもとに、大学進学にかかる費用の実態を整理し、わが家の「備え方」を具体的にまとめてみました。

大学費用はいくらかかる?(データで確認)

まずは統計データから全体像を見てみましょう。

日本政策金融公庫の「教育費負担の実態調査結果(2021年12月20日発表)」によると、大学生1人あたりにかかる教育費用は次のとおりです。

| 区分 | 入学費用 | 在学費用(4年) | 仕送り(4年) | 転居費用 | 合計(4年) |

|---|---|---|---|---|---|

| 国公立・自宅通学 | 67.2万円 | 103.5万円 ×4 = 414万円 | ― | ― | 約481万円 |

| 国公立・自宅外 | 67.2万円 | 103.5万円 ×4 = 414万円 | 95.8万円 ×4 = 約383万円 | 38万円 | 約902万円 |

| 私立文系・自宅通学 | 81.8万円 | 152万円 ×4 = 608万円 | ― | ― | 約690万円 |

| 私立文系・自宅外 | 81.8万円 | 152万円 ×4 = 608万円 | 95.8万円 ×4 = 約383万円 | 38万円 | 約1,111万円 |

| 私立理系・自宅通学 | 88.8万円 | 183.2万円 ×4 = 約733万円 | ― | ― | 約822万円 |

| 私立理系・自宅外 | 88.8万円 | 183.2万円 ×4 = 約733万円 | 95.8万円 ×4 = 約383万円 | 38万円 | 約1,243万円 |

📘 出典:日本政策金融公庫「令和3年度 教育費負担の実態調査結果」(2021年12月20日発表)より筆者集計

1,000万円の妥当性

上の表を見ると、大学費用と一口に言っても「どの大学に進学し、どこから通うか」によって、その差は2倍以上にもなります。

息子の進学先は小6現在ではよくわかりません。それでも、一般的にお金がかかると言われている海外留学や医学部への進学は、本人の志向的に可能性が低そうです。

あり得る範囲で一番かかりそうな進学パターンが、「私立理系・自宅外(約1,243万円)」だと思います。それでいくと、1,000万円ではやや足りず、さらに200万円あると安心。

それでも、大学進学の準備金として1,000万円はまぁまぁ妥当だということがわかりました。

さらに大学院進学も考えられますが、そこまで行くのであれば奨学金も必須になりそうです。

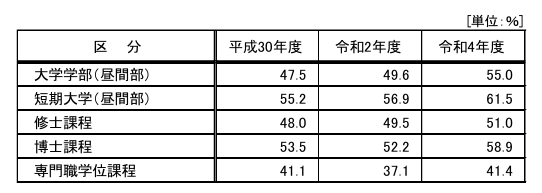

奨学金の受給状況

日本学生支援機構の「令和4年度学生生活調査」によると、何らかの奨学金を受給している学生の割合は以下の通りです。

大学学部(昼間部)で半数以上は奨学金を受給していることになります。

私自身も大学時代に奨学金を借りていますが、周囲を見渡しても半数はいなかったと思います。

データにあるとおり、年々受給割合は増加しているということなんでしょうね。

わが家の備え方(目標)

「大学費用として1,000万円」の目標に対し、わが家では以下の3本柱で備えることを考えています。

(記事執筆時点の2025年10月)

- 児童手当・お祝い金

18歳時点で約240万円になる見込み - ジュニアNISAでの積立

2025年時点で約450万円、大学資金の中心 - 現金貯蓄

残り310万円確保を目標

この中で心配なのは、ジュニアNISAです。原資240万円からはじめて順調に伸びていますが、実際に現金が必要な時点での相場がわかりません。

上がっていれば嬉しいですが、逆に下がっている場合は取り崩しにくくなることが予想されます。評価額を見ながら段階的に現金化することも考えなければなりません。

また、310万円の貯蓄もこれから貯めていくものになります。わが家では、住宅ローンの返済とあわせて今後教育費(現預金)をどう確保していくかというのが非常に大きな悩みです。

住宅ローンの返済については、以下の記事でまとめています。

👉 40代夫婦が考える住宅ローン完済のタイミング

「もし、子どもがこれから生まれるならこうする」というシミュレーションは、以下の記事でまとめています。

👉 こどもNISAがあったら わが家はこう積み立てる

わが家の進捗状況

前章の目標に対し、今年の家計簿の集計が完了したので、2025年12月末時点の進捗も記しておこうと思います。

- 児童手当・お祝い金:約170万円

- ジュニアNISAでの積立:約500万円

- 現金貯蓄:0円

以上、現時点の合計金額は670万円になります。

子どもが生まれてから12年、18歳までに大学資金を準備するとしたら、全体で67%の期間が終了したということになります。

これは、偶然ではありますが、わが家の教育資金の進捗率とも一致します。

ここまでのところは、ジュニアNISAが上がったことが大きいと思っています。これからの6年で、預金の積み立ても頑張らないといけないなと思っています。

息子に伝えること

今後、息子が大きくなった時に、大学資金の話をどう伝えようか、ということを考えてみたりもします。

私自身が、過去の経験から、お金のことに関しては一家言あるタイプだからです。笑

📌よろしければ、私の「お金と生き方」の原点シリーズもお読みください。

大学費用、子どもにどう伝える?

遅くとも、進路を考え始める高校1~2年生ぐらい?までには、以下のような話をしたいと思っています。

- 大学進学費用として、高校卒業までに1,000万円用意します。

- これは、自宅から通える大学か県外でも国立大学ならおさまる金額です。

- でも、県外の私立、大学院まで進学するなら足りません。

- 足りない分はアルバイトをして自分で稼ぐか、奨学金を借りるか、どちらかの方法になります。

- どの選択肢を選ぶにしても、大学進学は「将来の自分への投資する」ということを意味します。

- そういった覚悟をもって、これからの高校生活でゆっくり自分の進路について考えてほしいです。

ちょっと重いですかね…??

まぁ、まだ小学生なので、子どもが理解し納得できるような説明を考えていきたいと思っています。

そして、私自身の過去の返済経験から、奨学金を借りるとはどういうことか、社会人になってからどう返済していくのか、どのぐらいの期間がかかるのか、などもしっかり伝えていきたいと考えています。

まとめ

【教育費シミュレーション】シリーズもこれで終了。

やはり大学費用は教育費の山場であり、進学先と居住形態(自宅か自宅外か)の影響が大きいという結果でした。

わが家では、「児童手当+NISA+現金貯蓄」で少しずつ教育費を積み上げていきながら、子どもの進路の希望にあわせて話し合いをしていく予定です。

👉 家計管理のまとめページはこちら